Indirekte oder direkte Tilgung: Wofür soll man sich entscheiden?

Anders als in vielen anderen Ländern, so etwa bei unseren französischen Nachbarn, müssen Hypotheken in der Schweiz nicht vollständig zurückgezahlt werden. Finanzinstitute verlangen in der Regel nur die Rückzahlung eines Teils der Schuld. Darlehensnehmer können zwischen zwei Haupt-Tilgungsarten wählen: direkte oder indirekte Tilgung. Resolve stellt Ihnen einige Definitionen vor, um Ihnen bei dieser strategischen Entscheidung behilflich zu sein.

Wie viel werde ich tilgen müssen?

Hypothekendarlehen werden in zwei Teile unterteilt: den ersten und den zweiten Rang. Diese Aufteilung hängt davon ab, wie die verschiedenen Darlehensgeber die FINMA-Richtlinien auslegen. Die Höhe des ersten Ranges hängt von der Art des Hauses ab, das als Sicherheit für das Hypothekendarlehen dient.

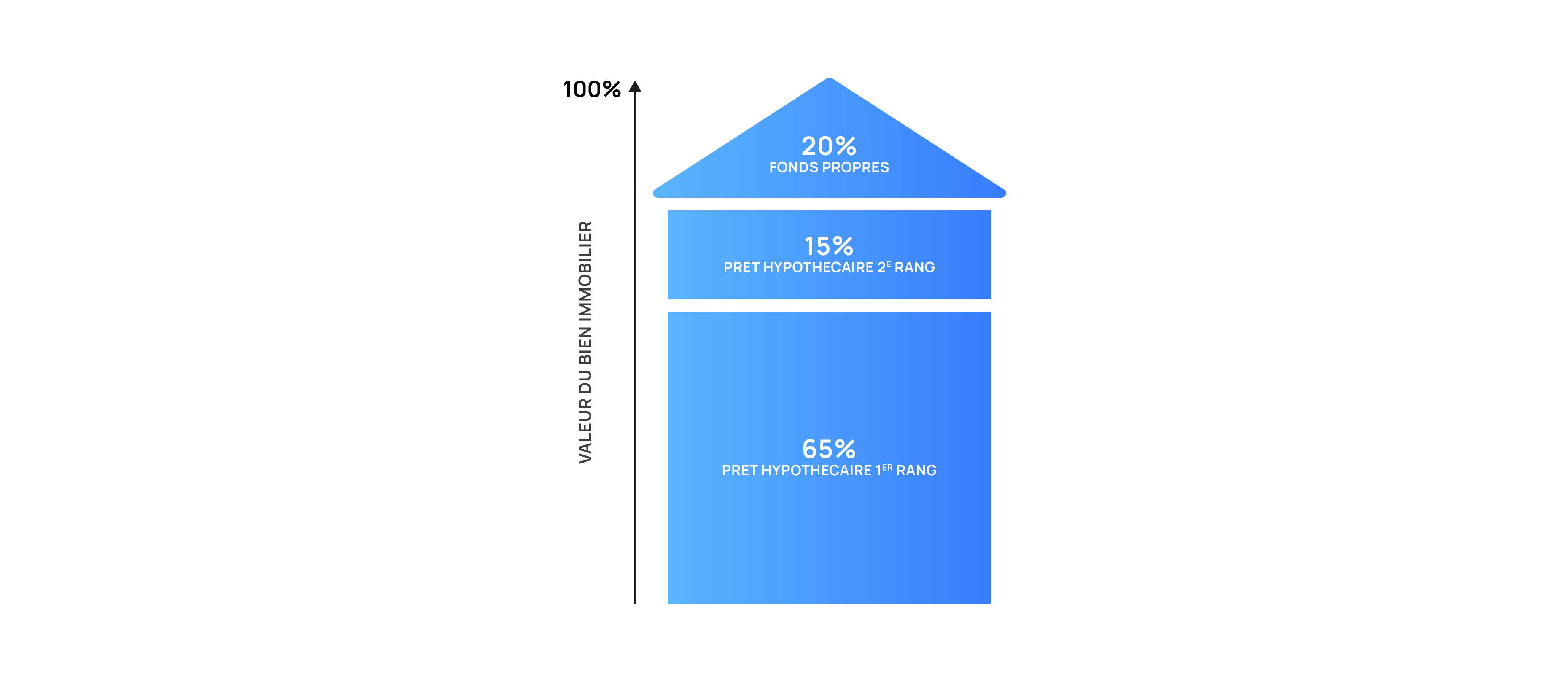

Beispiel: Bei einer Immobilie, die der Darlehensgeber als „normal“ einstufen wird (das heißt eine Immobilie auf einem Markt, auf dem Angebot und Nachfrage mehr oder weniger ausgeglichen sind), würde die Schuld im Allgemeinen wie folgt aufgeteilt werden:

- 1. Rang: bis zu 65 % des Wertes der Immobilie

- 2. Rang: zwischen 65 % des Werts der Immobilie und der Gesamtschuld

Beispiel für die Aufteilung der Finanzierung für eine "normale" Immobilie mit 80%igem Darlehen

Bei einer Hypothek, bei der die als Sicherheit dienende Immobilie als „riskanter“ eingestuft wird, etwa eine Luxusvilla oder ein Schloss, wäre der erste Rang auf 50 % des Wertes der Immobilie begrenzt.

Nur der zweite Rang muss getilgt werden, was im Falle einer „normalen“ Immobilie nur 15 % von deren Wert ausmacht. Liegt Ihr Darlehen unter dem vom Darlehensgeber festgelegten Betrag des ersten Ranges, brauchen Sie gar nichts zurückzuzahlen.

Auch die Tilgungsdauer der zweiten Stufe kann von einem Institut zum anderen unterschiedlich sein. Sie beträgt in der Regel 15 Jahre. In jedem Fall muss das Darlehen in Höhe des ersten Rangs bei Erreichen des gesetzlichen Rentenalters des Darlehensnehmers getilgt werden.

Warum ist es vorteilhaft, nicht die gesamte Schuld zu tilgen?

Wenn nur ein Teil der Schulden getilgt wird, so hat dies für Darlehensnehmer eine Reihe von Vorteilen:

- Die bestehende Schuld kann vom steuerpflichtigen Vermögen des Darlehensnehmers abgezogen werden

- Die Hypothekenzinsen sind steuerlich absetzbar

- Darlehensnehmer können das gesparte Geld in Anlagen investieren, die eine höhere Rendite als die derzeit niedrigen Zinsen bringen.

Es lohnt sich also, einen hohen Schuldenstand zu halten, da die Eigenmietwertsteuer in die Berechnungen einbezogen werden muss. Steuerlich absetzbare Beträge sind daher ein gutes Mittel, dieser neuen Steuer zu begegnen.

Dies wird auch von den Darlehensgebern positiv bewertet. So können sie ihr Geld mit einem überschaubaren Risiko in Hypothekendienstleistungen investieren. Denn wenn der Darlehensnehmer in Verzug gerät, ist es einfach, die Immobilie zumindest zum Preis des ersten Ranges wieder zu verkaufen.

Aus diesem Grund hat der erste Rang nicht für alle Immobilien dieselbe Höhe. Sie sind in der Tat nicht mit demselben Risiko behaftet. In Krisenzeiten würde der Wert einer Luxusimmobilie im Verhältnis stärker sinken als der einer klassischen Immobilie. Daher wird der erste Rang niedriger sein und der tilgungsfähige Anteil für den ersten Rang daher höher.

Sobald der Tilgungsbetrag bekannt ist, müssen Darlehensnehmer eine strategische Entscheidung treffen: ob sie direkte oder indirekte Tilgung bevorzugen.

Direkte Tilgung: Die Rückzahlung geht direkt an den Darlehensgeber

In diesem System wird der zu tilgende Teil des Hypothekendarlehens jedes Jahr in gleichen Raten an den Darlehensgeber zurückgezahlt. Wenn wir auf unser vorheriges Beispiel zurückkommen, müssen die 15 % in 15 Jahren zurückgezahlt werden. Darlehensnehmer müssen also jedes Jahr 1 % des Wertes der Immobilie zurückzahlen.

Diese Rückzahlung wird bei den monatlichen Zahlungen zu den Hypothekenzinsen und Unterhaltskosten addiert.

Im Falle einer direkten Tilgung nimmt die Höhe der Schulden also stetig ab und damit auch die Hypothekenzinsen. Letztere werden berechnet, indem man den Zinssatz mit dem Betrag des Restdarlehens multipliziert.

Aus steuerlicher Sicht ist diese Lösung weniger ideal, als sie zu sein scheint. Hypothekenzinsen sind nämlich steuerlich absetzbar. Da sie abnehmen, wird auch dieser Vorteil abnehmen und die Eigenmietwertsteuer nicht mehr so stark ausgleichen.

Indirekte Tilgung

Bei der indirekten Tilgung zahlt der Darlehensnehmer nur die Hypothekenzinsen an den Darlehensgeber. Der jährlich zu amortisierende Betrag wird in eine Lebensversicherungspolice der 3. Säule A und/oder B eingezahlt. Am Ende der mit dem Darlehensgeber vereinbarten Laufzeit zahlt der Darlehensnehmer den gesamten oder einen Teil des tilgbaren Teils auf einmal zurück. Der Darlehensnehmer hat auch die Möglichkeit, die Tilgung bis zum normalen Rentenalter fortzusetzen und dann den geschuldeten Betrag zurückzuzahlen.

Die indirekte Tilgung ist aus steuerlicher Sicht für den Kreditnehmer interessanter. Das liegt daran, dass die Höhe der Schuld konstant bleibt, so dass Sie weiterhin die maximalen Hypothekenzinsen absetzen können.

Darüber hinaus sind Einzahlungen in die 3. Säule A bis zu einem Betrag von 6883,-- CHF pro Jahr vollständig steuerlich abzugsfähig. Und in den Kantonen Genf und Freiburg sind die Prämien der 3. Säule B teilweise abzugsfähig. Dies bedeutet einen weiteren erheblichen Steuerabzug für Darlehensnehmer.

Im Rahmen der indirekten Tilgung über eine 3. Säule/Lebensversicherung verfolgt man drei Ziele gleichzeitig:

- den zu tilgenden Teil des Darlehens zu decken,

- privates Kapital aufzubauen

- das Todesfallrisiko abzudecken und eine Befreiung von der Prämienzahlung zu erreichen (die Versicherung zahlt im Falle einer Erwerbsunfähigkeit die Prämien anstelle des Darlehensnehmers bis zum Ablauf des Vertrags).

Wenn der Darlehensnehmer Deckungsbedarf hat, insbesondere wenn das Gehalt eines der Ehegatten dominiert, oder wenn der Darlehensnehmer sein Rentenguthaben für den Kauf verwendet, scheint diese Lösung daher die vorteilhafteste zu sein, da man die Summen nicht doppelt aufbringen muss.

Fazit

Im Allgemeinen ist die indirekte Tilgung finanziell attraktiver als die direkte. Die Höhe dieses Vorteils hängt oft von den erzielbaren Steuereinsparungen ab. Mit anderen Worten: Je höher das Einkommen der Darlehensnehmer, desto vorteilhafter ist die indirekte Tilgung.

Wenn Sie sich außerdem für die indirekte Tilgung entscheiden und Ihre Immobilie bis zum Ablauf Ihres Vertrags an Wert gewonnen hat, brauchen Sie den anfänglich zu tilgenden Teil möglicherweise nicht zurückzuzahlen.

Nehmen wir das Beispiel einer Immobilie, die für 800.000 CHF gekauft wurde und mit einer Hypothek von 640.000 CHF belastet ist, deren zu tilgender Anteil sich auf 120.000 CHF beläuft.

Wenn die Immobilie in 15 Jahren, dem für Ihre Tilgung festgelegten Zeitraum, an Wert gewonnen hat und jetzt 990.000 CHF wert ist, entspricht das bestehende Darlehen von 640.000 CHF knapp 65% des neuen Werts der Immobilie. Es gibt also nichts mehr zu tilgen.

Andererseits gilt es Vorkehrungen zu treffen, um sicherzustellen, dass die Restschuld auch im Rentenalter tragbar bleibt. Auch wenn Sie nicht mehr zur Tilgung verpflichtet sind, kann sie notwendig sein.

Man kann auch die indirekte Tilgung optimieren, indem man in regelmäßigen Abständen direkte Teilrückzahlungen vornimmt. Auf diese Weise bleiben die Vorteile der indirekten Tilgung erhalten, während die Zinskosten gesenkt werden, so dass sie langfristig tragbar sind.

Wir stehen zu Ihrer Verfügung

In jedem Fall gibt es leider kein Patentrezept. Jedes Projekt hat seine Besonderheiten und muss individuell geprüft werden. Bei Resolve arbeitet unser Team von Hypothekenberatern Hand in Hand mit Versicherungs- und Rentenberatern, die Ihnen bei dieser strategischen Entscheidung gerne zur Seite stehen werden. Wir tun unser Bestes, um die für Ihr Profil optimalen Produkte zu finden. Verpassen Sie nicht die Chance, sich von unvoreingenommenen Fachleuten betreuen zu lassen.

Simulieren Sie Ihr Projekt online oder setzen Sie sich mit unseren Teams in Verbindung, um es in Angriff zu nehmen.

.jpg?ixlib=gatsbyFP&fit=max&auto=compress%2Cformat&q=50&w=8192)