L’hypothèque en Suisse : explications

L’emprunt hypothécaire est une étape indispensable dans le processus d’achat d’un bien immobilier. Pour obtenir une hypothèque en Suisse, plusieurs critères sont à prendre en compte. Il faut également évaluer quel type d’hypothèque est la plus pertinente en fonction de vos besoins, et prendre en compte son amortissement dans votre budget. Tour d’horizon des principaux éléments à connaître avant de se lancer dans son achat immobilier.

Une hypothèque, c’est quoi ?

D’un point de vue juridique, l’hypothèque est un droit de gage immobilier, c'est-à-dire un droit qui procure à son bénéficiaire (le prêteur) la possibilité de faire vendre le bien immobilier pour se faire rembourser.

À part dans les cas où le particulier peut financer son projet intégralement avec ses fonds propres, l’hypothèque est conclue à chaque fois qu’il est question d’acquérir un bien immobilier (appartement ou maison), de réaliser un investissement locatif, de lancer des travaux ou de mettre en route un projet de construction.

Le futur propriétaire met en gage l’objet immobilier qu’il est en train d’acquérir et en contrepartie, il reçoit un prêt de la part du prestataire hypothécaire, qu’il utilise en parallèle de ses fonds propres pour finaliser la transaction. Pour le propriétaire, le prêt entraîne des charges définies contractuellement : le paiement de mensualités qui comprennent entre autres les intérêts liés aux taux hypothécaire et l’amortissement du prêt. Le droit de gage immobilier sert de sécurité à la banque dans le cas où le propriétaire ne paie pas ses charges. Si cela se produit, la banque est autorisée à vendre le bien immobilier afin de couvrir les frais.

Les différentes règles liées aux revenus et aux fonds propres exigés par les prêteurs pour accorder un prêt hypothécaire existent justement pour éviter que ce genre de cas se produise.

L’hypothèque ne désigne donc pas directement l’emprunt lui-même mais plutôt ce droit de gage. Par abus de langage cependant l’hypothèque désigne souvent le crédit attribué par le prêteur. Pour être plus précis il faudrait parler de prêt hypothécaire.

Comment obtenir un prêt hypothécaire ?

Pour obtenir un prêt hypothécaire de la part d’une banque ou d’un assureur, le futur propriétaire doit respecter deux critères principaux : le taux d’avance et le taux d’endettement pour lesquels le prêteur accepte d’octroyer un prêt.

Qu’est-ce que le taux d’avance ?

Le taux d’avance est le rapport entre le capital emprunté et la valeur la plus basse entre le prix d'achat et la valeur retenue par le prêteur pour le bien immobilier. Il se monte en général à 80% au maximum. Cela signifie que le prêt hypothécaire représente au maximum 80% de la valeur de l'objet – les 20% restants devant provenir des fonds propres de l’emprunteur. Nos conseillers peuvent néanmoins négocier avec les prêteurs pour vous obtenir 90% voire 100% de taux d’avance si les conditions le permettent.

Répartition entre fonds propres et financement hypothécaire

Et le taux d’endettement ?

Le taux d’endettement, ou taux d’effort, est le ratio entre les charges théoriques liées au bien immobilier (intérêts hypothécaires, amortissement, frais d’entretien) et les revenus des emprunteurs. Il ne doit en général pas excéder 33% et le calcul prend en compte les éventuelles charges déjà existantes (leasing, autre emprunt).

Il existe cependant des exceptions dans lesquelles certains prêteurs acceptent que ce ratio soit un peu plus élevé (jusqu’à 40%) selon, par exemple, l’âge ou le statut des emprunteurs, leur revenu combiné, le reste à vivre ou le montant du prêt.

Chaque prêteur applique ses propres subtilités pour déterminer ces deux taux et pour fixer leur valeur maximale (le taux d’avance maximal est souvent plus élevé pour une résidence principale que pour une résidence secondaire par exemple). Ils peuvent également appliquer d’autres critères pour décider s’ils peuvent octroyer un prêt ou non et à quel montant (nationalité ou âge des emprunteurs, localisation du bien...).

Il est assez compliqué d’avoir une liste exhaustive de ces critères ce qui rend le calcul assez difficile à faire de manière précise.

Si vous souhaitez connaître votre capacité d’achat auprès de tous les établissements financiers du marché, le calculateur de Resolve prend en compte toutes les subtilités des critères d’octroi afin de vous donner le résultat le plus précis possible en quelques clics.

Découvrez votre capacité d'achat en quelques clics

Vers qui se tourner pour obtenir une hypothèque?

En Suisse, le prêt hypothécaire peut-être contracté auprès d’une banque, d’un assureur ou une caisse de pension. La banque reste le premier interlocuteur pour le financement dans les affaires de clients privés, mais les assurances ne sont plus négligeables dans le paysage et ont souvent les meilleurs taux à proposer.

La pluralité des établissements qui peuvent vous accompagner dans votre projet est une bonne opportunité puisqu’elle permet de faire jouer la concurrence pour obtenir les meilleures conditions. Toutefois il n’est pas toujours évident de s’y retrouver avec la diversité des offres proposées. C’est pourquoi les conseils d’un courtier peuvent s’avérer nécessaires pour votre projet.

Quels sont les principaux types d’hypothèques ?

En Suisse, il existe trois formes principales d’hypothèques qui peuvent contribuer au financement d’un bien immobilier : l’hypothèque à taux fixe, l’hypothèque à taux variable et l’hypothèque SARON (anciennement LIBOR).

1. L’hypothèque à taux fixe

Dans le cas de l’hypothèque à taux fixe, l'emprunteur et l'établissement financier s'accordent sur le montant du crédit, et le taux d’intérêt qui sera fixé pour toute la durée du contrat, généralement entre 1 et 15 ans. Dans le cas de certains prestataires, des durées de plus de 20 ans sont également possibles. Avec Resolve, il est possible d’aller négocier des taux fixes jusqu’à 25 ans, parfois même sans pénalités de remboursement. Une fois que le contrat est signé, les changements de taux du marché n'ont plus aucune influence. Ce modèle est donc particulièrement apprécié depuis quelques années puisque les taux sont relativement bas.

2. L’hypothèque à taux variable

Ici, le taux d’intérêt va évoluer en fonction des fluctuations du marché. Dans ce cas, aucune durée de contrat n’est fixée. L’hypothèque variable se caractérise donc par une grande flexibilité : elle peut être résiliée sans pénalité avec un délai de résiliation relativement court de trois ou six mois. Les inconvénients de ce modèle sont le risque qui est bien plus élevé que dans les autres formes, et le manque de transparence puisque les prêteurs peuvent modifier leur taux sans justification.

3. L’hypothèque SARON

Dans le cas du modèle hypothécaire SARON, anciennement LIBOR, le taux d’intérêt est déterminé selon un taux d’intérêt calculé usuellement pour un, deux, trois, six ou douze mois. Les hypothèques SARON sont conclues comme hypothèques fixes, mais sur une durée déterminée, allant souvent de deux à six ans. Contrairement aux hypothèques fixes, elles disposent d’un taux d’intérêt variable. Ce dernier ne suit pourtant pas le SARON au jour le jour : sa fixation a lieu à des intervalles réguliers définis entre le client et le prêteur (par exemple tous les trois ou six mois).

Le choix du type de prêt hypothécaire à retenir n’est pas facile puisqu’il va dépendre de deux éléments majeurs : l’évolution des taux d’intérêts et le profil de risque des emprunteurs. Chaque option a ses avantages et ses inconvénients et ce n’est qu’une analyse poussée du projet et du profil des emprunteurs qui peut aider à prendre une décision. Encore une fois, un conseil dédié et une prise en compte de l’intégralité des solutions du marché peut vous aider à faire le choix optimal.

Quel est le coût d’une hypothèque ?

Quiconque conclut une hypothèque doit de l’argent à la banque. En plus du règlement des intérêts hypothécaires et des charges d’entretien, le propriétaire doit également s’acquitter de l’amortissement de son hypothèque.

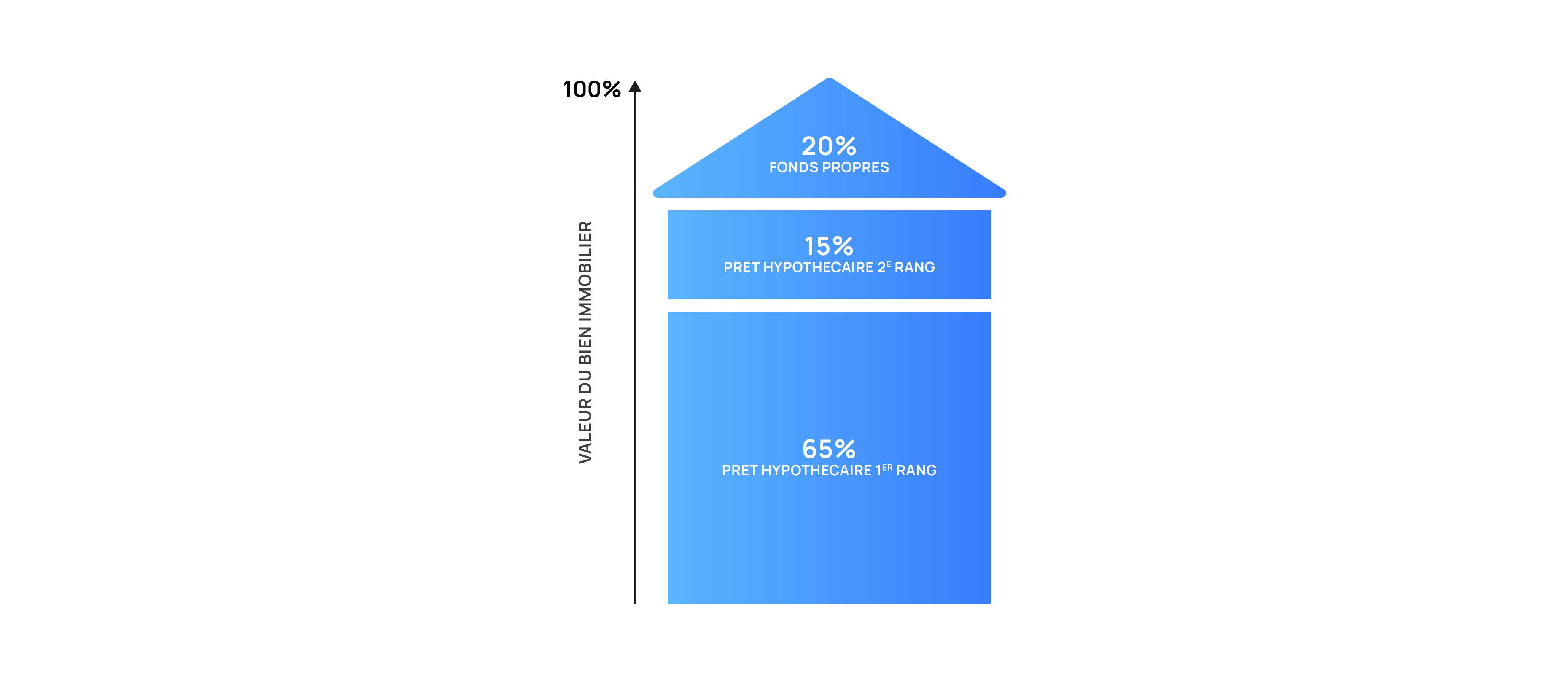

Pour information, un prêt hypothécaire est généralement divisé en deux parties : le premier rang (entre 0% et 65% de la valeur vénale de la propriété) et le deuxième rang (entre 65% et le reste du crédit, en général 80%). Contrairement à la France où les emprunteurs doivent rembourser l’intégralité de leur prêt, en Suisse, seul le deuxième rang doit être amorti. Cette partie doit être remboursée en général sous 15 ans et avant le départ à la retraite du preneur de crédit (du plus âgé s’il y a deux emprunteurs).

Structure d'un prêt hypothécaire

L’amortissement peut être de deux ordres : direct ou indirect, et la principale différence entre les deux systèmes est l'évolution de la dette.

Dans le cas de l’amortissement direct, l’emprunteur effectue des versements réguliers sur le compte du prêteur. Le montant de l’emprunt diminue chaque année et donc les intérêts liés également. En revanche, en conséquence, les déductions fiscales y relatives vont également baisser, et le montant des impôts augmenter.

Avec l’amortissement indirect, le montant de la dette reste le même puisque les versements se font sur un compte de prévoyance individuelle 3e pilier ou sur une police d’assurance-vie, par exemple, avant d’être reversés en une fois à l’échéance du contrat. Les coûts mensuels restent donc au même niveau ainsi que les déductions fiscales, et les versements sur un 3ème pilier ainsi que les revenus qui en sont issus, sont également déductibles.

En savoir plus sur les stratégie d’amortissement

Trouver le meilleur financement peut s’avérer compliqué et chronophage puisque cela nécessite des connaissances en financement hypothécaire et que chaque établissement financier octroie des crédits avec ses propres règles. Pour se repérer au mieux dans le marché immobilier et obtenir le meilleur prêt en toute simplicité, les conseillers Resolve vous accompagnent et trouvent la solution financière la plus adéquate en fonction de vos besoins et exigences.